Checklist: Usnadněte si měsíční účetní závěrku

Další měsíc u konce, další měsíční závěrka. Neopomínejte ji, jasný přehled o finanční situaci je klíčový pro následující řízení a plánování v rámci celé firmy. Navíc když vám pasuje měsíční vyúčtování, bude o to snazší uzavřít i celý rok.

Při měsíční účetní závěrce firma zpracovává a uzavírá všechny své účetní transakce za uplynulý měsíc. Sedí všechny finanční záznamy jako jsou faktury, výdaje, příjmy? Nechybí žádný účetní doklad? Není toho málo, a proto se hodí mít při ruce praktický přehled, na co při vyúčtování nezapomenout.

Co v článku najdete:

Proč se na měsíční závěrku připravit dopředu?

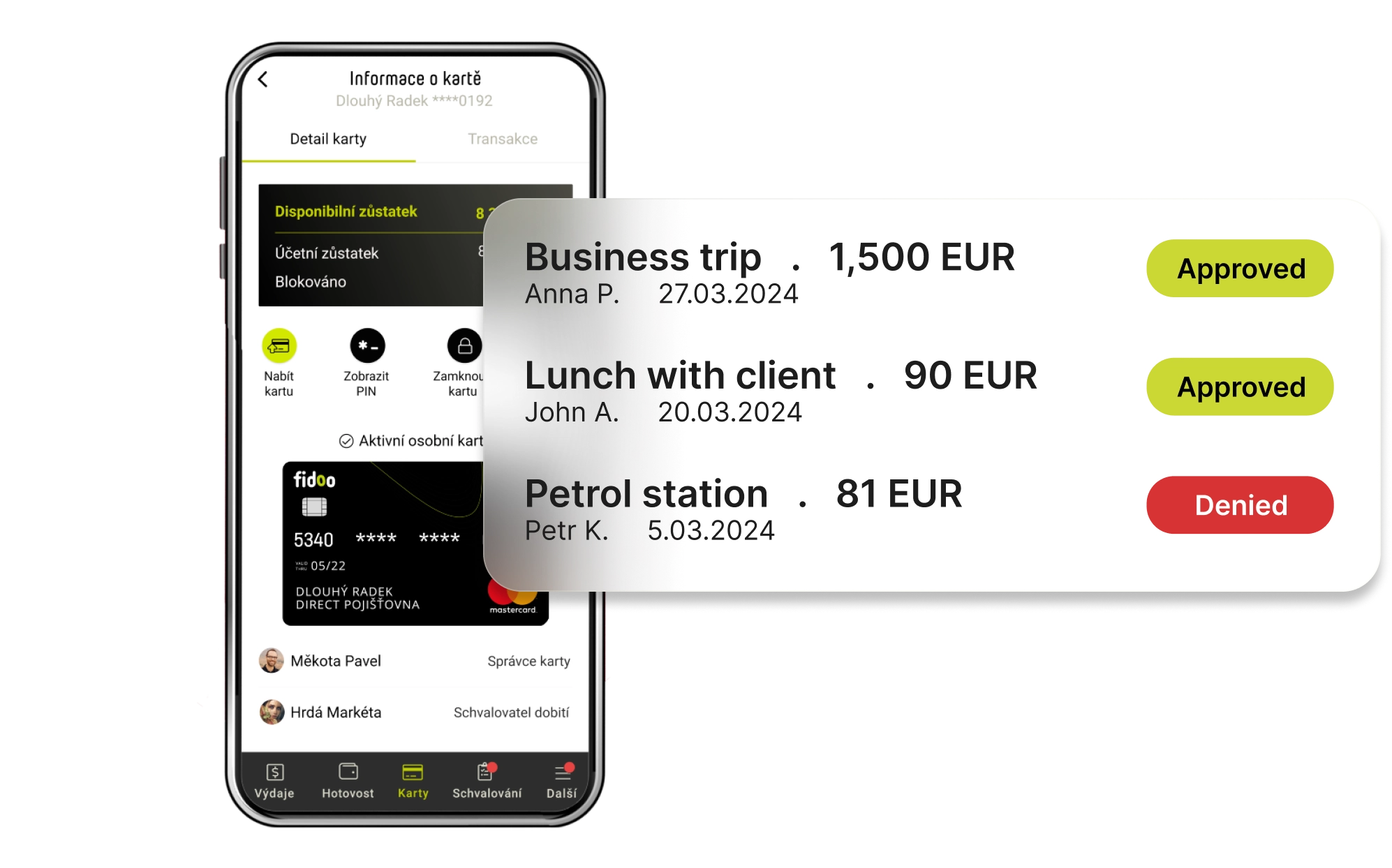

Kdo je připraven, není na konci měsíce překvapen. A taky na nic nezapomene. Když budete sledovat výdaje v reálném čase, zajistíte si ve financích pořádek a nic vám nikam neuteče. S Expense managementem od Fidoo, který se postará o automatizaci zaměstnaneckých výdajů a funkčním checklistem navíc můžete postupovat systematicky a minimalizovat rizika případných chyb.

Snížíte počet účetních chyb

Účetní výkazy obsahují spoustu dat, která mohou být buď nekompletní nebo naopak duplicitní. Chybí vám třeba účtenky, protože si je zaměstnanci s oblibou nechávají různě po kapsách? S jednoduchou a rychlou digitalizací účtenek ihned po nákupu v aplikaci Expense management vám už žádná neunikne. Prostě zaplatíte, vyfotíte, připnete k výdaji a vše pro kompletní odpočet DPH je připraveno.

Přesné vyúčtování, lepší výsledky

Přesný reporting umožňuje vedení firmy identifikovat a řešit problémy efektivně a včas. Kontrolu a vyúčtování výdajů je také dobré mít pod palcem v reálném čase a nečekat na termíny, kdy mají dostat data do rukou klíčoví decision makeři. To může být příliš pozdě.

Zvýšíte efektivitu

Checklist zkracuje čas potřebný k organizaci a podávání interních finančních zpráv. Všechny týmy ve vaší firmě tak vědí, na čem jsou a mohou efektivně reagovat na vývoj čísel.

Audit? Vždy připraveni

Checklist vám pomůže nejen s přípravou na nečekaný audit, ale také s přípravou ročních finančních výkazů. Je to jednoduché – když máte dobře zpracované měsíční závěrky, při té roční nebudete mít tolik práce.

S čím firmy bojují na konci měsíce

Určitě už jste zaslechli, že je účetní závěrka poměrně jednoduchý proces. Může se však proměnit v pěkné peklo. S rozšiřováním týmů a růstem firmy se realita účetních stává řadou hektických úkolů, které nakonec trvají déle, než by měly.

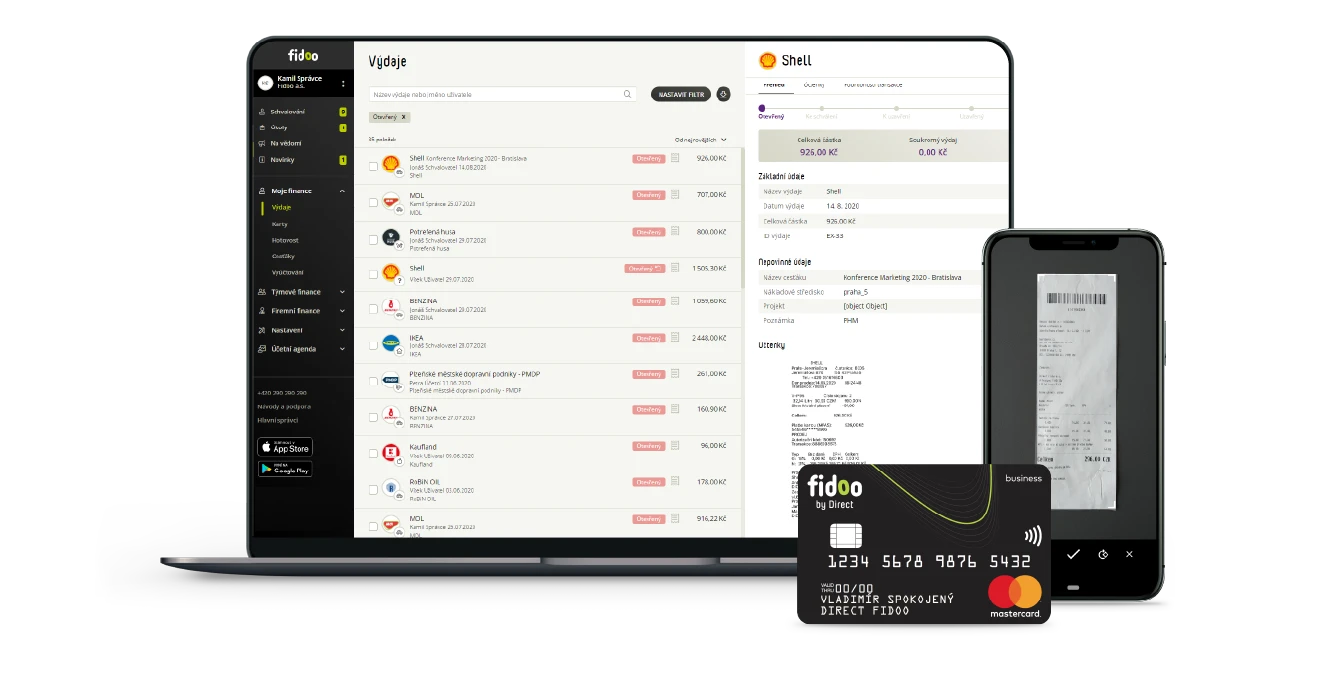

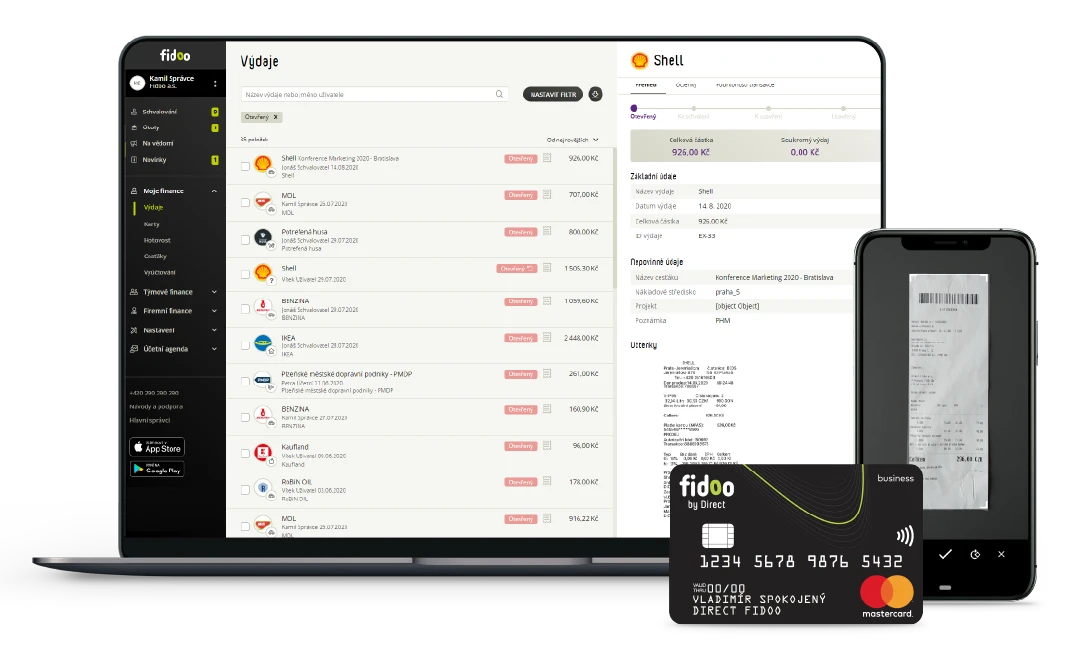

S dobře nastavenými procesy a digitalizací účetnictví však můžete vše výrazně zefektivnit. Kromě digitální evidence účetních dokladů vám pomůže i to, že máte všechny firemní výdaje na jednom místě. Uvidíte všechna data od kolegů, měsíc v pohodě uzavřete a podklady pro mzdy budou hotové v rekordním čase.

Checklist: 6 věcí, na které myslet při závěrce

První úkol je možná banální, a to sice začít včas. Máte toho totiž na stole docela dost. Termíny, úkoly, notifikace, to vše si zautomatizujte a dejte do kalendáře, ideálně ne toho papírového. A teď k tomu nejdůležitějšímu.

- Evidujte všechny příjmy

Spočítejte všechny příjmy, zda byly zaplaceny nebo kdy jsou splatné. Porovnejte faktury a bankovní výpisy, abyste zkontrolovali, zda v nich nejsou nepřesnosti. Pokud nějaká platba chybí, pošlete zákazníkovi upomínku o dlužné částce. - Zkontrolujte závazky

Kontrola záznamů o závazcích by měla obsahovat zejména shromáždění veškeré potřebné evidence. Zjistěte, které závazky byly uhrazeny a neuhrazené vyrovnejte. Každá transakce by samozřejmě měla být v bankovních účtech evidována s odpovídajícím účetním dokladem nebo fakturou. - Porovnejte záznamy s výpisy z účtu

Pokud se čísla shodují, máte vystaráno. Pokud však nesouhlasí, máte před sebou ještě nějakou práci. Je čas zapátrat hlouběji, zjistit důvod rozdílu a problém řešit. Zaevidujte také drobnou hotovost a k ní přidružené transakce. Nezapomeňte na dohadné účty

Dohadné účty, nebo také dohadné položky, slouží k zaúčtování již existujících pohledávek nebo závazků, které patří do daného období, ale schází u nich kompletní podklady. A tudíž je neznámá přesná částka. Dělí se na aktivní (třeba pohledávka za pojistnou náhradu od pojišťovny) a pasivní (typicky nevyfakturované dodávky služeb a energií nebo náhrada za nevybranou dovolenou). Proč to dělat? Smyslem je co nejpřesněji vyjádřit finanční situaci účetní jednotky v daném období. A až bude účetní doklad k dispozici, dohadné položky se stornují nebo přeúčtují na účty příslušných pohledávek či závazků.

- Zkontrolujte majetek, udělejte inventuru

Firemní vozy, výbava kanceláří, nemovitosti, ale i ochranné známky, patenty či doménová jména. To vše patří do dlouhodobého majetku společnosti a mnoho z těchto aktiv vytváří měsíční náklady. Zaznamenejte proto veškeré výdaje spojené s majetkem firmy.

Pokud prodáváte fyzické výrobky, čeká vás také inventura. Ujistěte se, že je vaše skladová dokumentace neustále aktuální. Produktové portfolio, nutnost doplnění skladových zásob nebo blížící se data expirace taktéž ovlivňují výsledný report a na něj navazující strategická rozhodnutí.

- Připravte finanční reporty

Hlavní kniha, výkaz zisku a ztráty, účetní rozvaha, cash flow – to jsou základní výstupy závěrky, které dostávají do rukou vedoucí pracovníci a na základě nich mohou pružně reagovat a úspěšně vést jednotlivá oddělení i celou firmu. Díky měsíční účetní závěrce odhalíte případné nejasnosti rychle a můžete je řešit dřív, než narostou do obtížně řešitelných problémů na konci roku.

A to je vše. Jděte na to chytře a šetřete čas i peníze, kde to jde. Se službou Expense management od Fidoo bude nejen váš měsíční závěrkový checklist vyplněný o mnoho snadněji a o desítky hodin rychleji.

Spravujte zaměstnanecké výdaje jednodušeji a chytřeji!

Mohlo by se vám líbit...

10 způsobů zneužívání firemních prostředků zaměstnanci

Zjistěte nejčastější způsoby zneužití firemních peněz a zjistěte, jak tomu lze s Expense Managementem a chytrými platebními kartami předcházet.

Proč je pro firemní řidiče „prepaid” karta lepší než obálka s hotovostí?

Správná kombinace plánování, chytrých karet a digitalizace výdajů může ušetřit nejen nervy, ale i rozpočet.

Taky plavete v cenách za PHM? Už nebudete!

Jaký je rozdíl mezi vyhlašovanou a stojanovou cenou a jak za tankování ušetřit? Stačí „pípnout“ Fidoo kartou!